KDKQ NGÀNH NGÂN HÀNG PHỤ THUỘC CHỦ YẾU VÀO TÍN DỤNG

Ngành ngân hàng là huyết mạch của nền kinh tế, đóng vai trò quan trọng thúc đẩy kinh tế xã hội phát triển và là công cụ điều tiết vĩ mô của Chính phủ. Nhóm ngân hàng quốc doanh có Big4 với quy mô chiếm hơn 50% tổng tài sản khối ngân hàng ở Việt Nam.

Thu nhập của ngành ngân hàng phụ thuộc rất lớn vào hoạt động tín dụng, hơn 70% thu nhập là lãi thuần, tăng trưởng tín dụng cao (CAGR 2015 – 2018 ~ 14 – 18%) là động lực chính thúc đẩy lợi nhuận của ngành ngân hàng tăng trưởng, đạt mức cao kỷ lục trong 2018 (VCB, ACB).

TĂNG VỐN LÀ VẤN ĐỀ CẤP THIẾT CỦA CÁC NGÂN HÀNG TRONG 2018 – 2019

Câu chuyện tăng vốn để đáp ứng chuẩn CAR theo BASEL 2 từ 1/1/2020 trở nên nóng hơn trong 2018, tuy nhiên chủ yếu được thực hiện thông qua phát hành cổ phiếu thưởng, cổ tức bằng cổ phiếu (ACB, MBB, VPB, TPB, LPB,…).

Có 1 số ít đã thành công trong việc bán vốn cho đối tác chiến lược như BID, VCB. Tuy vậy, vẫn còn nhiều ngân hàng cần cấp thiết tăng vốn như CTG, STB để hỗ trợ đảm bảo an toàn hoạt động cho vay.

NGẮN HẠN: BỨC TRANH LỢI NHUẬN 2019 PHÂN HÓA RÕ RỆT.

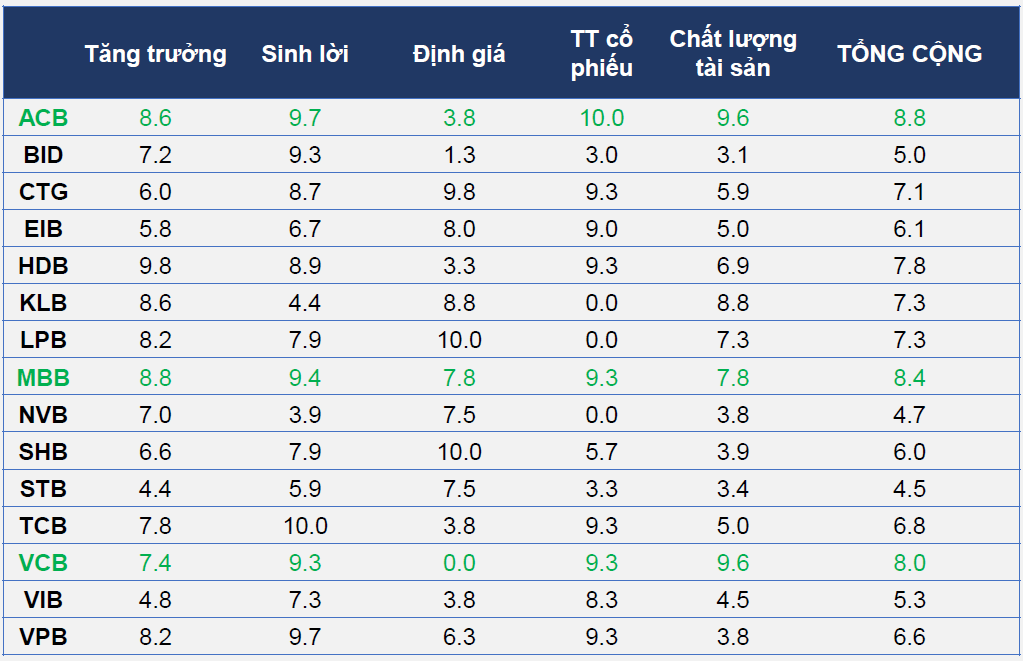

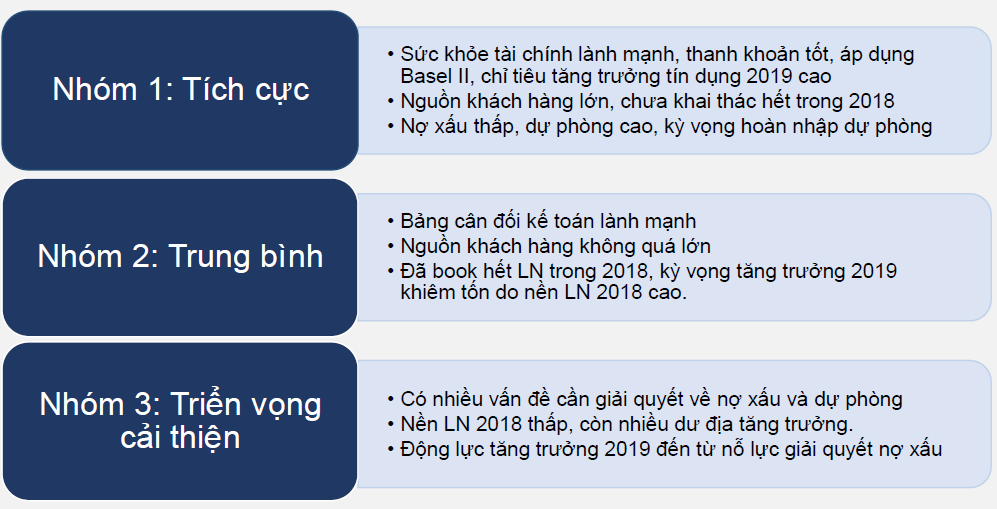

Xu hướng chính trong 2019 của ngành ngân hàng là sự phân hóa rõ rệt về bức tranh tăng trưởng lợi nhuận, chủ yếu đến từ 2 yếu tố: (1) NHNN đặt mục tiêu tăng trưởng tín dụng năm 2019 là 14%, (2) Nợ xấu và dự phòng diễn biến trái chiều ở các NHTM. 2 yếu tố trên chia triển vọng lợi nhuận các ngân hàng thành 3 nhóm:

TRUNG HẠN – KHẢ QUAN: NGÀNH NGÂN HÀNG TÁI CƠ CẤU MẠNH MẼ VÀ TOÀN DIỆN.

Trong trung hạn, ngành ngân hàng VN đã trải qua 1 chu kỳ tái cơ cấu rất mạnh mẽ và có triển vọng khả quan:

- Các chỉ tiêu vĩ mô ổn định mang lại môi trường kinh doanh lành mạnh cho các DN phát triển, ngân hàng là kênh dẫn vốn chính cũng được hưởng lợi từ thu nhập lãi thuần cũng như các thu nhập ngoài lãi từ dịch vụ ngân hàng ngày một đa dạng và hiện đại. Kênh trái phiếu doanh nghiệp sẽ tiếp tục phát triển theo hướng mở rộng đối tượng phát hành (hiện nay chủ yếu là ngân hàng và đa phần là các công ty BĐS lớn), mở rộng đối tượng nhà đầu tư (hiện nay chủ yếu ngân hàng là NĐT sơ cấp, sau đó phân phối lại cho các NĐT thứ cấp qua hợp đồng mua bán, sau này trái phiếu được niêm yết cũng sẽ khiến đầu tư thứ cấp thuận lợi hơn).

- Trong bối cảnh tăng trưởng tín dụng khó khăn hơn 2015 – 2018, NIM không tăng trưởng nhiều, phát triển doanh thu ngoài lãi là yếu tố quyết định duy trì mục tiêu lợi nhuận của các ngân hàng.

- Tiềm năng thị trường bán lẻ cho dân số gần 90 triệu người với thu nhập đang tăng cũng mở ra cơ hội cho các dịch vụ ngân hàng bán lẻ như tài chính tiêu dùng, có NIM cao. Tuy nhiên rủi ro nợ xấu sẽ tăng mạnh sau giai đoạn hưng thịnh tiến vào suy thoái cần phải được kiểm soát tốt hơn, nhất là ở khâu duyệt chứng từ và xử lý thu hồi nợ. Banca sẽ là một trong những nguồn thu quan trọng của ngân hàng.

- Tỷ lệ nợ xấu trong – ngoài bảng sẽ tiếp tục được cải thiện trong đó nợ xấu cũ sẽ giảm mạnh, nhưng nợ xấu mới phát sinh đang có xu hướng gia tăng trở lại sẽ khiến chi phí dự phòng cho phần mới này tăng trong tương lai.

DÀI HẠN: TĂNG VỐN ĐỂ CẢI THIỆN AN TOÀN VỐN

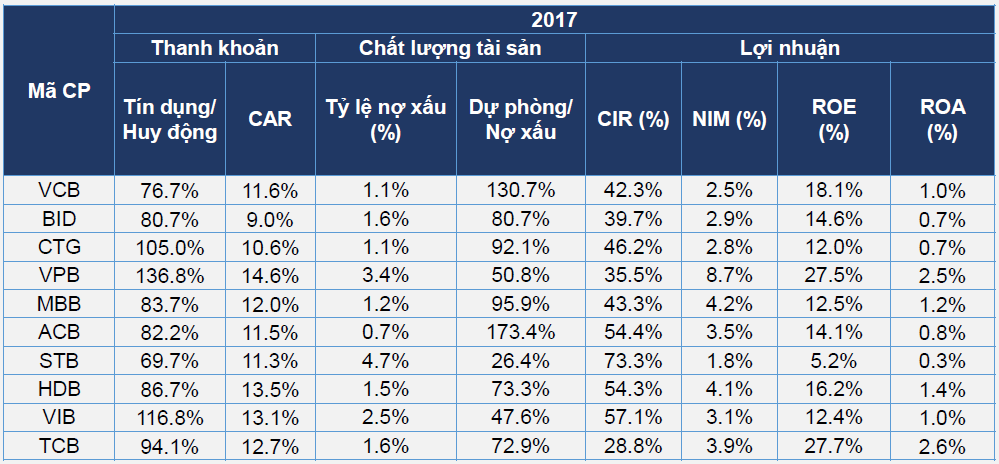

VCB, BID, CTG, STB có nhu cầu rất cấp thiết phải tăng vốn do tỷ lệ CAR hiện tại đang ở mức thấp.

Dự kiến trong 2019 thì BID và VCB sẽ là 2 ngân hàng đầu tiên chính thức thành công tăng vốn thông qua phát hành thêm cho NĐT nước ngoài.

ACB đang có tốc độ tăng trưởng mạnh nhất và chất lượng tài sản tốt nhất ngành với tỷ lệ nợ xấu thấp và dự phòng cao nhất cho nợ xấu hiện tại.

VCB, STB còn nhiều dư địa tăng trưởng tín dụng trong khi CTG, VPB, VIB có thể gặp vấn đề thanh khoản trong tương lai.

TCB và VPB có khả năng sinh lời cao nhất ngành: VPB nhờ đóng góp của FE Credit trong khi đang dẫn đầu thị trường bancassurance.

NHTM CỔ PHẦN NGOẠI THƯƠNG VIỆT NAM – VCB. QUAN ĐIỂM ĐẦU TƯ: KHẢ QUAN.

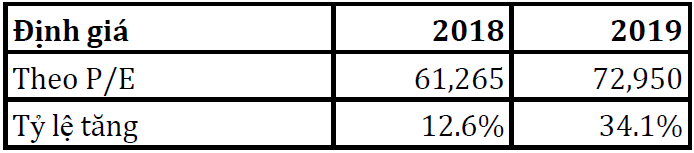

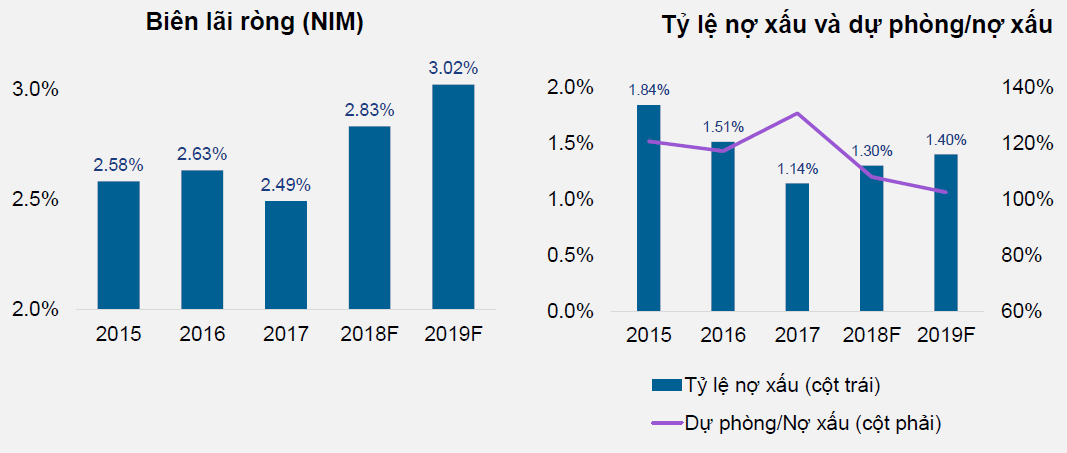

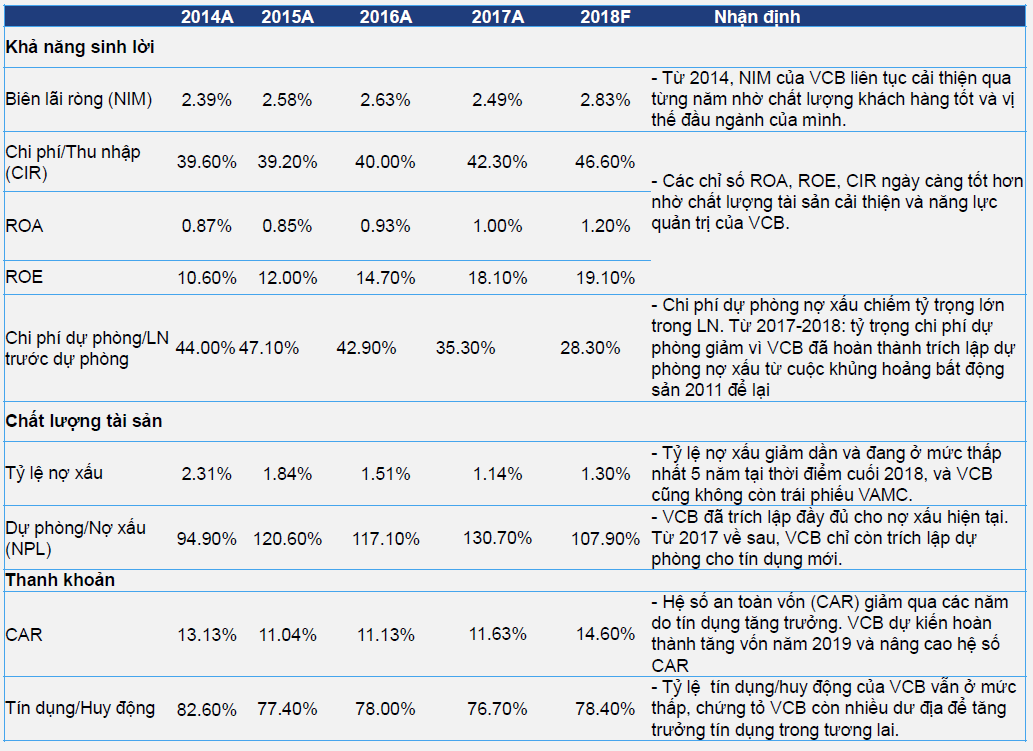

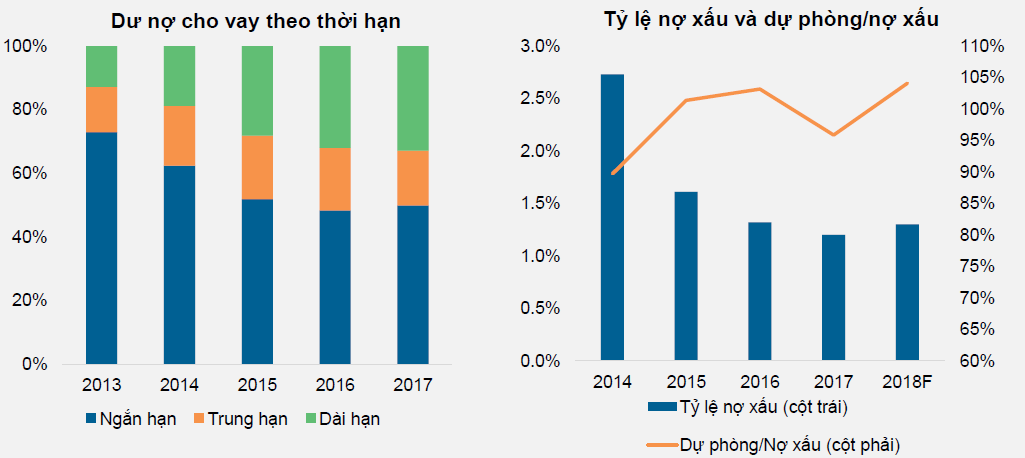

Với tỷ lệ nợ xấu thấp, trích lập dự phòng lớn hơn 100%, thanh khoản cao (sẽ tăng vốn đầu 2019), đang áp dụng Basel II, VCB sẽ tiếp tục đẩy mạnh tăng trưởng tín dụng trong 2019. VCB tiếp tục tăng tốc lĩnh vực cho vay bán lẻ nhờ nền tảng tài chính lành mạnh và chi phí vốn huy động thấp.

VCB dự kiến tìm đối tác cho thương vụ hợp tác bancassurance độc quyền trong năm 2019, có thể kỳ vọng khoản thu nhập ngoài lãi từ khoản phí hỗ trợ trả trước và phí hoa hồng lớn hơn.

VCB thu về khoản lợi nhuận khoảng 900 tỷ từ việc thoái vốn MBB và EIB nhưng chưa có thông tin chính thức về thời gian ghi nhận lợi nhuận nên LN dự phóng trong báo cáo này chưa bao gồm khoản 900 tỷ trên.

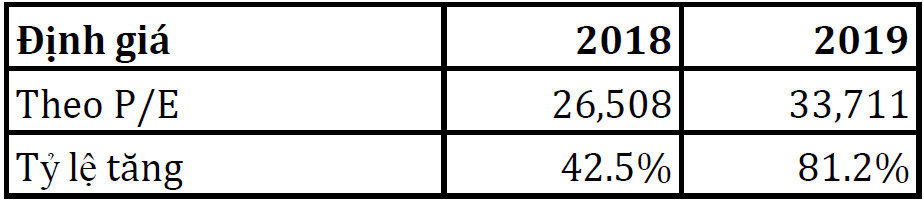

Năm 2019, VCB sẽ bán 270 triệu USD cổ phần cho Mizuho và GIC, giúp tăng vốn điều lệ và hệ số CAR nhằm đáp ứng tiêu chuẩn Basel II. Giải quyết được vấn đề vốn tồn đọng từ những năm qua sẽ tạo nền tảng cho tăng trưởng bền vững và dài hạn của VCB.

Cổ phiếu VCB thường tăng tốt khi nhà đầu tư lo ngại về chất lượng tài sản và nợ xấu ngành ngân hàng.

NHTM CỔ PHẦN QUÂN ĐỘI – MBB. QUAN ĐIỂM ĐẦU TƯ: KHẢ QUAN.

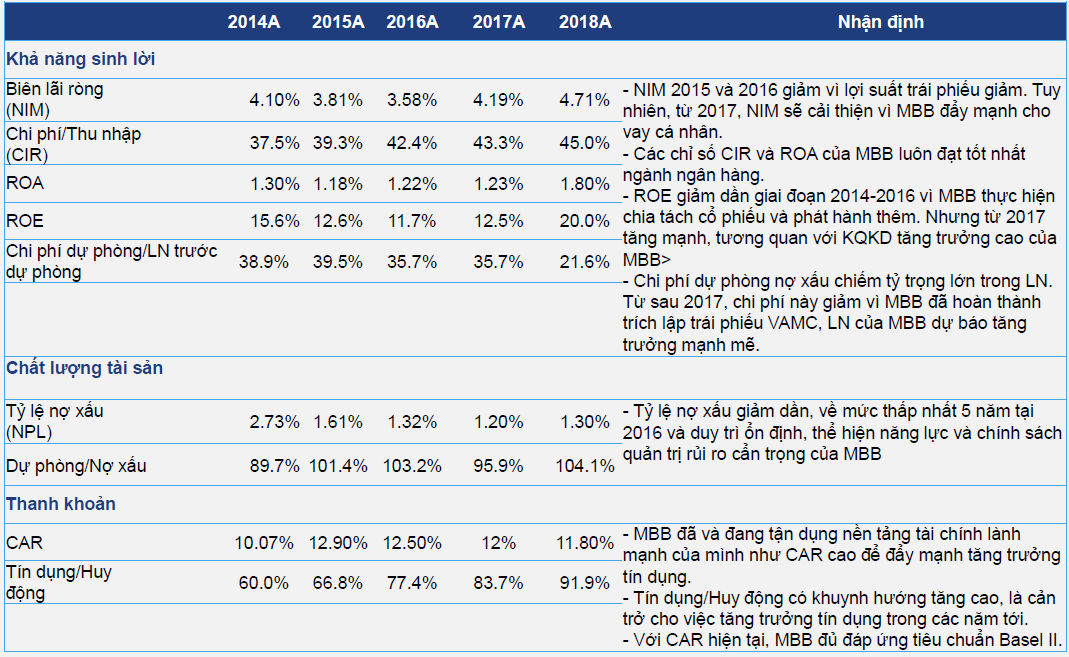

MBB có nền tảng tài chính ưu việt, hệ số an toàn cao nên tăng trưởng tín dụng và NIM thuộc diện cao nhất ngành ngân hàng.

MBB đẩy mạnh cho vay bán lẻ, cùng với chi phí huy động thấp hơn so với đối thủ trong ngành, là cơ sở để NIM cải thiện hơn nữa trong năm 2019.

MBB liên doanh với Shinsei (top 3 cho vay tiêu dùng tại Nhật Bản) trong công ty tài chính tiêu dùng. Mcredit với thế mạnh mạnh lưới, khách hàng từ quân đội của MBB được bổ sung chuyên môn về quy trình, sản phẩm và quản trị rủi ro từ Shinsei. Tài chính tiêu dùng đem lại lợi suất rất lớn với NIM trung bình đạt đến 20%.

MBB bắt đầu triển khai Bancassurance bằng việc liên doanh với tập đoàn Ageas (Bỉ) thành lập công ty bảo hiểm nhân thọ MB Ageas Life. Thị trường bảo hiểm của Việt Nam còn dư địa tăng lớn. MB Ageas Life kỳ vọng sẽ là 2 trụ cột tăng trưởng mới của MBB sắp tới.

Nguồn HSC

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.