NHNN đã ban hành dự thảo sửa đổi Thông tư 43/2016/TT – NHNN quy định hoạt động cho vay tiêu dùng tại công ty tài chính.

NHNN đã ban hành dự thảo sửa đổi Thông tư 43/2016/TT – NHNN có thể siết chặt quy định cho vay tiêu dùng tại các công ty tài chính. Nếu dự thảo này được thông qua thì ngành cho vay tiêu dùng sẽ chứng kiến một sử giảm tốc rõ rệt. Hoạt động kinh doanh của FE Credit có thể bị ảnh hưởng đáng kể do công ty có danh mục cho vay khá đặc thù, đó là tập trung cao vào cho vay tiền mặt đối với khách hàng cá nhân. Bên cạnh đó, NHNN cũng có chủ trương áp hạn mức tín dụng chặt hơn cho các công ty tài chính trong năm nay.

- Vào ngày 25/03/2019, NHNN đã ban hành dự thảo sửa đổi Thông tư 43 để lấy ý kiến. Nhiều nội dung trong dự thảo như sau:

- Dự thảo chia cho vay tiêu dùng của các công ty tài chính thành 2 loại, một là “cho vay giải ngân gián tiếp” và hai là “cho vay giải ngân trực tiếp”. Cho vay giải ngân gián tiếp (là sản phẩm chính truyền thống tài trợ cho việc mua hàng tiêu dùng) chủ yếu gồm cho vay mua xe 2 bánh và cho vay mua hàng điện máy gia dụng còn cho vay giải ngân trực tiếp là cho vay tiền mặt dành cho cá nhân phục vụ một số mục đích tiêu dùng khác.

- Đối với các khoản cho vay gián tiếp, các công ty tài chính phải giải ngân tiền trực tiếp cho bên bán hàng và không giải ngân cho người vay. Đối với các khoản cho vay tiền mặt, các công ty tài chính có thể giải ngân trực tiếp cho người vay.

- Tuy nhiên, cho vay tiền mặt chỉ có thể thực hiện với những khách hàng vay có lịch sử tín dụng tốt và không có nợ xấu theo thông tin trên Trung tâm thông tin tín dụng (CIC) tại thời điểm ký hợp đồng cho vay và giải ngân. Điều này có nghĩa là các công ty tài chính không được phép cho vay tiền mặt với những khách hàng mới không có thông tin tín dụng.

- Điều quan trọng là dự thảo đề xuất tỷ trọng cho vay tiền mặt trong dư nợ cho vay của các công ty tài chính tối đa là 30%.

- Dự thảo quy định việc thông báo nhắc nợ bị cấm trong khung thời gian từ 9 giờ tối đến 7 giờ sáng. Ngoài ra, công ty tài chính hoặc đại lý thu nợ thuê không được phép sử dụng các biện pháp không phù hợp như đe dọa khách hàng hay yêu cầu tổ chức và/ hoặc cá nhân không có nghĩa vụ trả nợ phải trả nợ thay.

Hiện tại, chưa có thông tin cụ thể về thời điểm dự thảo sẽ được ban hành và có hiệu lực. Tuy nhiên do tác động đáng kể của dự thảo này đối với toàn ngành cho vay tiêu dùng, nên chúng tôi cho rằng NHNN sẽ có những bước đi thận trọng trước khi chính thức triển khai.

- Trong số những doanh nghiệp đứng đầu trong ngành cho vay tiêu dùng, chúng tôi cho rằng hoạt động kinh doanh của FE Credit sẽ bị ảnh hưởng nhiều nhất, dựa trên những điểm sau:

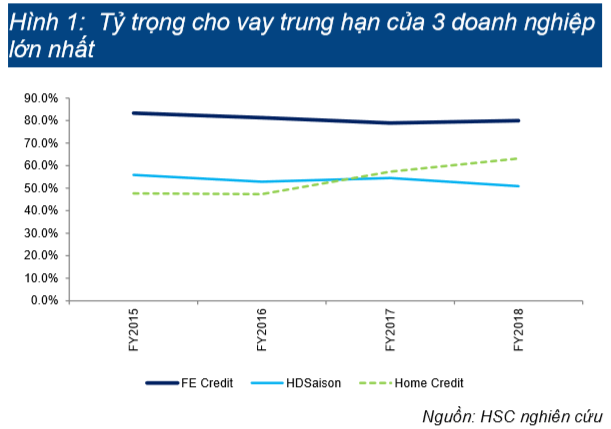

- Hiện không có số liệu về tỷ trọng cho vay tiền mặt của các công ty tài chính do các công ty này vẫn chưa giao dịch tập trung/ niêm yết. Tuy nhiên, kỳ hạn vay của các khoản tiền mặt thường là trung hạn trong khi các khoản vay tài trợ hàng tiêu dùng thường là vay ngắn hạn. Theo đó, kỳ hạn gốc của các khoản vay tiêu dùng có thể là chỉ báo tốt cho loại hình cho vay. Từ nghiên cứu của mình, chúng tôi cho rằng FE Credit có thể có tỷ trọng cho vay tiền mặt cao nhất trong số 3 công ty tài chính lớn nhất, khoảng 80% dư nợ cho vay, cách xa so với mức tối đa 30% quy định trong dự thảo. Trong khi đó, tỷ trọng cho vay tiền mặt tại HD Saison và Home Credit thấp hơn nhiều, lần lượt khoảng 40% và 50%. Tuy nhiên, hiện NHNN cũng chưa có hướng dẫn cụ thể về cách thức và thời điểm mà những công ty tài chính có tỷ trọng cho vay tiền mặt cao hơn mức quy định phải giảm tỷ lệ này xuống. Do vậy, nội dung dự thảo cuối cùng có vẻ sẽ cần có thêm thông tin về vấn đề này.

- FE Credit thường có khoảng 20% dư nợ cho vay tiền mặt là cho vay khách hàng mới vay lần đầu trong khi các công ty tài chính khác thận trọng hơn trong việc cho vay tiền mặt đối với khách hàng mới.

- Dự thảo chưa đề cập đến các hạn chế có thể đối với hoạt động thẻ tín dụng. Do vậy, chúng tôi giả định một số công ty có nhu cầu vay tiền mặt lớn từ khách hàng mới có thể phát hành thẻ tín dụng với hạn mức cao, để từ đó khách hàng có thể rút tiền.

- FE Credit đóng góp 45% LNST hợp nhất của VPB trong năm 2018. Do đó, KQKD hợp nhất của VPB sẽ bị ảnh hưởng đáng kể nếu FE Credit gặp bất kỳ vấn đề gì.

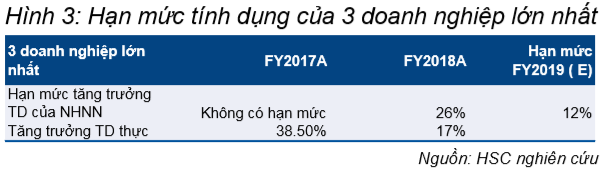

- NHNN đã cho thấy thái độ chặt chẽ hơn đối với ngành cho vay tiêu dùng bằng việc áp dụng hạn mức tăng trưởng tín dụng thấp hơn cho các công ty tài chính. Năm 2018 là năm đầu tiên NHNN đặt hạn mức tín dụng cho các công ty tài chính giống như với các NHTM truyền thống sau nhiều năm ngành này tăng trưởng bùng nổ.

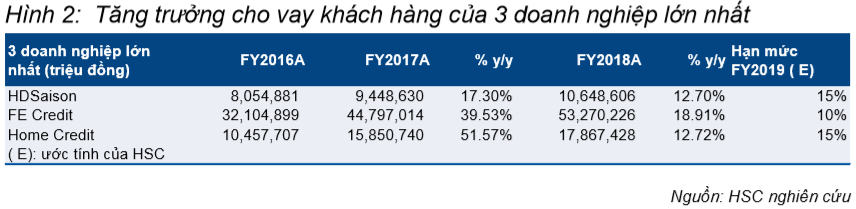

- Trong năm 2018, hạn mức tăng trưởng tín dụng NHNN dành cho 3 công ty tài chính lớn nhất (năm 88% thị phần của các công ty tài chính) là khoảng 26%; trong đó FE Credit là 20%; HD Saison & Home Credit là khoảng 35%. Tuy nhiên, tăng trưởng tín dụng thực tế tại 3 công ty tài chính lớn chỉ là 16.68% (FE Credit: 18.9%; Home Credit: 12.7% và HD Saison: 12.7%).

- Trong năm 2019, hạn mức tín dụng tạm thời đề ra cho 3 công ty trên thậm chí có thể chỉ là 12%. Chúng tôi ước tính FE Credit có thể sẽ được giao hạn mức tăng trưởng tín dụng 10% còn HD Saison và Home Credit là khoảng 15%.

- Công ty tài chính nhỏ hơn như Mcredit (tăng trưởng tín dụng đạt hơn 200% trong năm ngoái) có thể được giao hạn mức tăng trưởng tín dụng cao trong năm nay (30 – 35% của dư nợ xấp xỉ 5 nghìn tỷ đồng) do thị phần còn rất nhỏ.

Do chưa có thông tin rõ ràng về nội dung cuối cùng cũng như thời điểm ban hành dự thảo, nên hiện còn quá sớm để định lượng ảnh hưởng đối với toàn ngành cho vay tiêu dùng nói chung và FE Credit nói riêng. Tuy nhiên, có vẻ như chắc chắn ngành cho vay tiêu dùng của Việt Nam sẽ chứng kiến sự giảm tốc nhằm nâng cao chất lượng tài sản trước khi có thể tăng tốc trở lại.

Nguồn HSC

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.