QUAN ĐIỂM ĐẦU TƯ: TRUNG LẬP

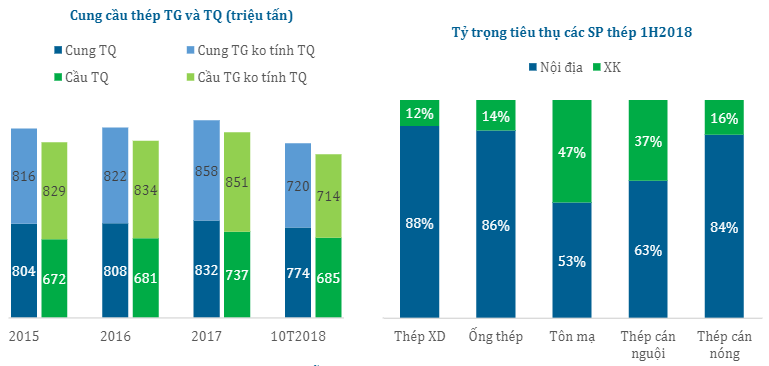

Ngành thép Việt Nam chịu ảnh hưởng nhiều từ Trung Quốc khi nước này hiện vẫn chiếm 50% cung cầu thép thế giới, giá thép Việt Nam cũng biến động cùng với giá thép Trung Quốc: cụ thể là đã tăng mạnh từ đầu 2018 khi nước này thực hiện cắt giảm cung sản xuất để bảo vệ môi trường.

Trong 9 tháng đầu năm 2018, tiêu thụ thép tại Việt Nam đạt trên 1.8 triệu tấn, tăng 13.8% nhờ nhu cầu xây dựng cơ bản và bất động sản vẫn cao. Lo ngại thép Trung Quốc bị tẩy chay sẽ tràn qua Việt Nam là không nhiều do chính phủ VIệt Nam cũng có thuế tự vệ áp lên các sản phẩm thép của Trung Quốc. Nhóm doanh nghiệp thép xây dựng không bị ảnh hưởng nhiều bởi làn sóng tẩy chay Trung Quốc do chủ yếu tiêu thụ nội địa, chỉ có nhóm doanh nghiệp tôn mạ bị ảnh hưởng nặng do một nửa sản lượng tôn mạ là để xuất khẩu và nguyên vật liệu của sản phẩm này cũng chủ yếu nhập từ Trung Quốc.

Nhìn chung do Việt Nam vẫn đang trong quá trình đẩy nhanh đô thị hóa, nhu cầu đầu tư xây dựng cơ bản và bất động sản vẫn còn lớn và tiêu thụ thép/đầu người vẫn thấp hơn so với trung bình thế giới và khu vực, dẫn tới nhu cầu thép tại Việt Nam trong tương lai được dự báo vẫn tăng trưởng ổn định CAGR 6.5%. Nhằm đón đầu nhu cầu tăng trưởng, các doanh nghiệp đầu ngành như HPG, HSG, NKG đã tích cực đầu tư mở rộng công suất để gia tăng sản lượng.

Tuy vậy, tăng trưởng toàn ngành dự báo sẽ chững lại và cạnh tranh gia tăng do ảnh hưởng bởi các yếu tố:

- Tăng trưởng kinh tế toàn cầu dự báo giảm tốc, kép theo nhu cầu tiêu thụ thép toàn cầu khồn còn tích cực. Giá NVL chính cũng được dự báo sẽ giảm khi các nhà cung cấp NVL lớn trên thế giới (Brazil, Úc) hoàn tất mở rộng công suất càng tạo đà giảm cho giá thép.

- Cạnh tranh trong nội địa sẽ khốc liệt hơn với sự có mặt của Formusa hà Tĩnh (chạy full công suất từ 2019) và Dung Quất (sẽ đi vào hoạt động từ tháng 10/2019) dẫn tới các doanh nghiệp phải chịu áp lực giảm biên LNG để cạnh tranh giữ thị phần. Các doanh nghiệp đầu ngành với quy mô và thị phần sẵn có sẽ có lợi thế vượt trội so với các doanh nghiệp nhỏ lẻ trong cuộc cạnh tranh về giá.

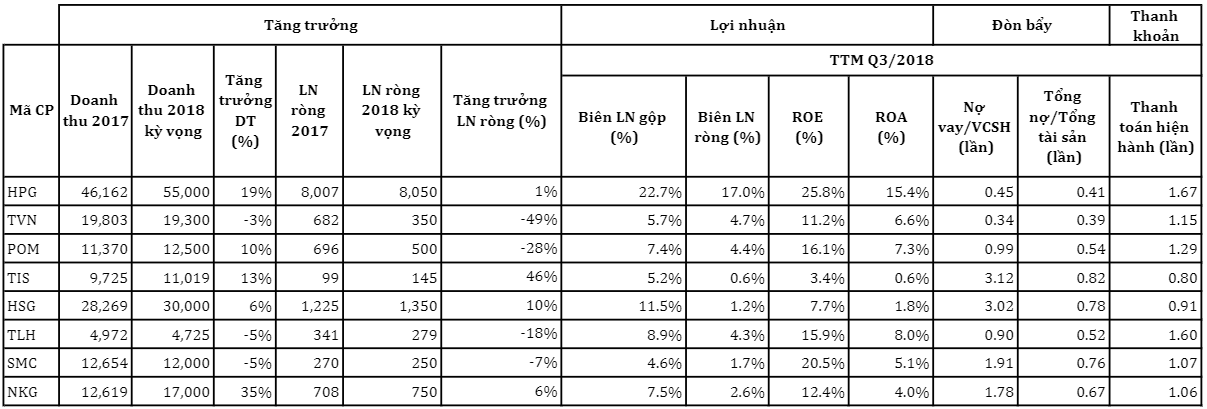

TÌNH HÌNH TÀI CHÍNH CÁC DOANH NGHIỆP TRONG NGÀNH

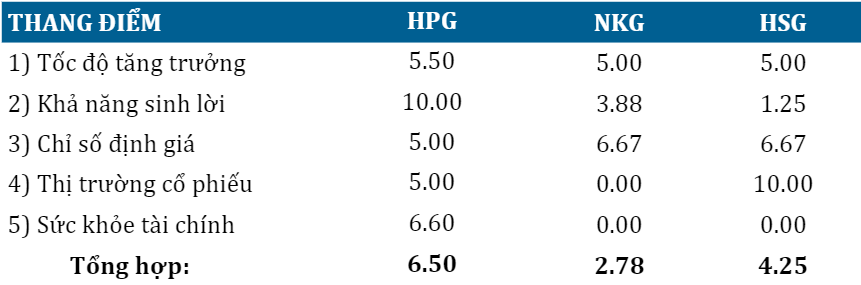

HPG với cị thế là doanh nghiệp đầu ngành có biên LN gộp và ròng cao nhất nhóm, cũng là doanh nghiệp có chỉ số ROE và ROA cao nhất. Cụ thể:

CTCP Tập đoàn Hòa Phát – HPG. QUAN ĐIỂM ĐẦU TƯ: MUA.

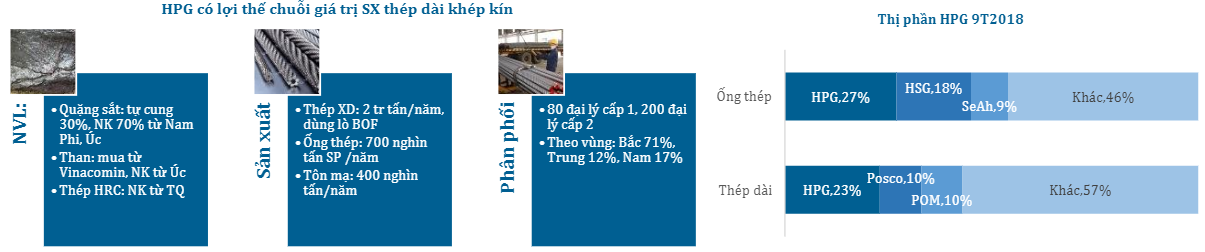

HPG vẫn giữ vững vị thế là doanh nghiệp số 1 ngành thép Việt Nam với thị phần 9 tháng 2018 mảng ống thép và thép dài lần lượt là 27% và 23%, gấp đôi các doanh nghiệp đứng thứ hai trong cả hai mảng.

Lợi thế của HPG vẫn là chuỗi giá trị khép kín, sử dụng lò BOF công nghệ cao luyện thép từ quặng sắt và khăt năng cải thiện hiệu quả theo quy mô. Nhờ vậy thép HPG có giá vốn thấp, cạnh tranh được về giá bán không chỉ với các doanh nghiệp thép Việt Nam khác mà còn cả với thép Trung Quốc.

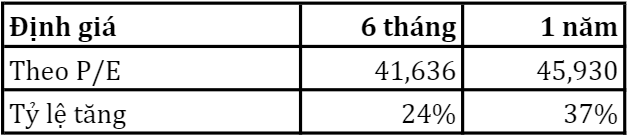

Trong ngắn hạn, KQKD sẽ chưa có đột biến khi bối cảnh ngành thép tăng trưởng chững lại. Trong dài hạn, triển vọng của HPG phụ thuộc vào biến động giá thép và các nỗ lực nâng cao năng lực sản xuất. Kỳ vòn điểm rơi lợi nhuận là năm 2020 khi Dung Quất hoàn thành và chạy full công suất.

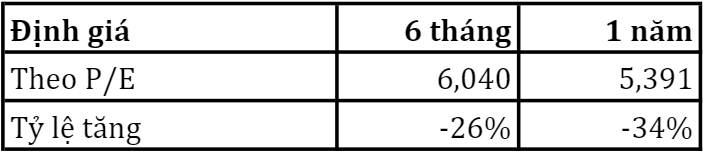

Dự phóng LNST 2018 – 2019 là 8,843 – 9,755 tỷ đồng, EPS 2019 4,363 đồng/cp tương đương PE dự phóng là 7.33 lần, vẫn còn hấp dẫn nếu xét tới vị thế đầu ngành và những tiềm năng dài hạn khi Dung Quất hoàn thành toàn bộ.

CTCP Thép Nam Kim – NKG. QUAN ĐIỂM ĐẦU TƯ: KÉM KHẢ QUAN.

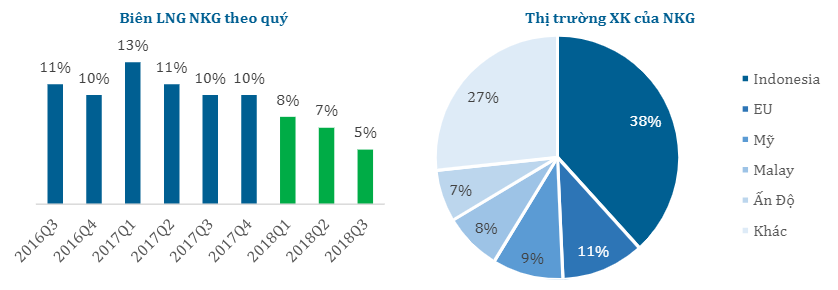

NKG đã từng tăng trưởng rất ấn tượng trong giai đoạn 2014 – 2017, thị phần đã từng vượt lên thứ 2 chỉ sau HSG tỏng thời gian ngắn. Tuy nhiên sự tăng trưởng bùng nổ đã không còn khi bối cảnh ngành thép đã thay đổi do ảnh hưởng từ ngành thép Trung Quốc.

KQKD 9T2018 gây thất vọng do bị ảnh hưởng bởi các yếu tố: đầu ra kém ở cả thị trường xuất khẩu lẫn nội địa khi gặp phải làn sóng bảo hộ thương mại và sự cạnh tranh gắt gao từ HSG và tôn Đông Á sau khi 2 doanh nghiệp này hoàn thành tăng công suất và tiến hành cải thiện hệ thống phân phối. Biên LNG của NKG rơi xuống 4.8%, thấp hơn hẳn so với cùng kỳ khoảng 7%. Áp lực chi phí lãi vay nặng nề cũng bào mòn LN khiến LNST 9T2018 giảm 141% so với cùng kỳ.

Trong 2018, NKG có thể nói sẽ phải đối mặt với giai đoạn khó khăn nhất từ trước tới nay. Triển vọng dài hạn của NKG phụ thuộc nhiều vào các phương án của ban lãnh đạo để đối mặt với những khó khăn tiếp theo.

Dự báo LNST của NKG trong 2018 – 2019 là 244 – 218 tỷ, EPS 2019 là 1,198 đồng/cp. P/E dự phóng là 6.7 lần, kém hấp dẫn khi so với trung bình ngành và triển vọng còn nhiều rủi ro.

Nguồn HSC

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.