VỊ THẾ DOANH NGHIỆP

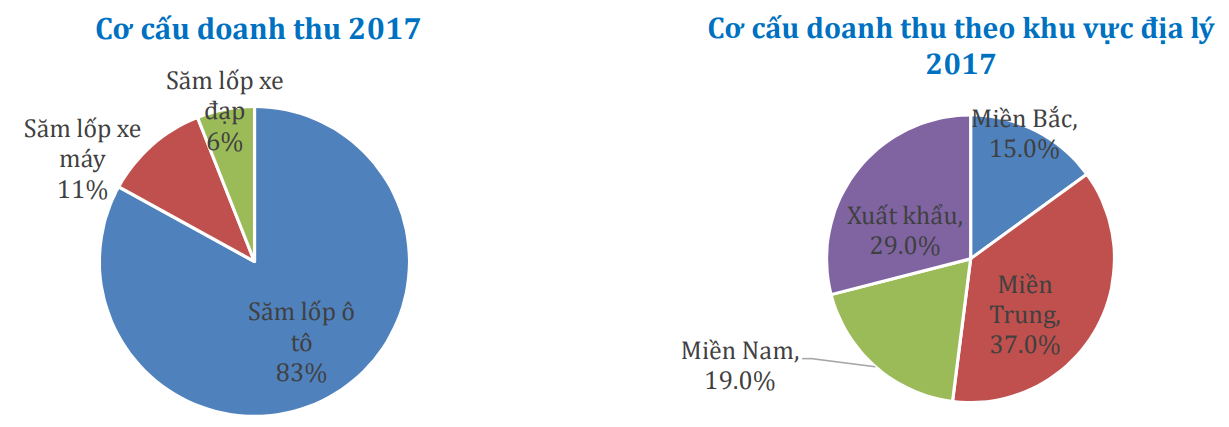

DRC là DN đầu ngành về săm lốp dành cho dòng xe thương mại, đặc biệt là lốp radial toàn thép với mạng lưới phân phối trong nước rộng khắp, gần 100 đại lý cấp 1. Danh mục sản phẩm của DRC tương đối đa dạng, tuy nhiên dòng sản phẩm thế mạnh và mang lại doanh thu lớn nhất cho DRC là lốp ô tô (phần lớn là lốp bias và lốp radial cho xe thương mại) đóng góp 83% doanh thu năm 2017. DRC tập trung vào nhóm sản phẩm dành cho xe tải và xe buýt, với nhóm khách hàng mục tiêu là DN, tổ chức.

Doanh thu từ thị trường nội địa chiếm 71%, với hệ thống đại lý phân phối rộng khắp (hơn 90 đại lý cấp 1) phủ khắp toàn quốc, với thị phần tại miền Bắc là 15%, miền Trung 37% và miền Nam 19%. Doanh thu xuất khẩu đóng góp 29% năm 2017 với đối tác tại hơn 35 quốc gia, trong đó Brazil (50%), Thái lan và Malaysia là 3 thị trường xuất khẩu lớn nhất của DRC.

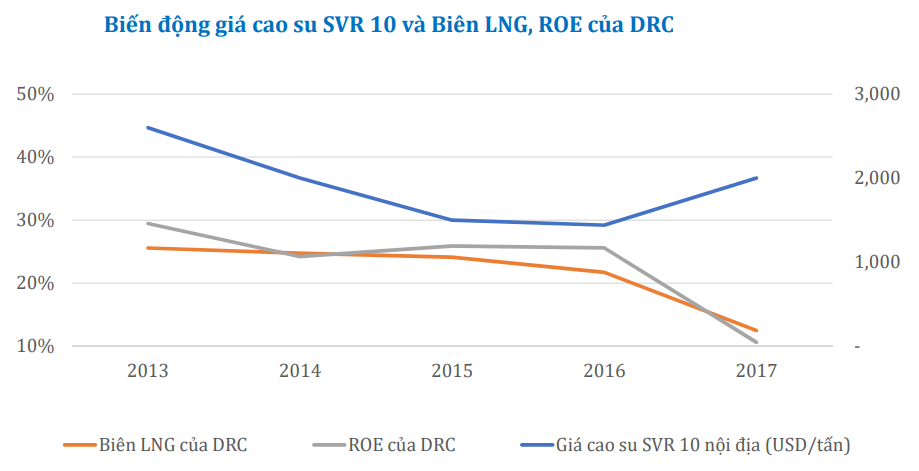

Nguyên vật liệu đầu vào chiếm tỷ lệ cao trong cơ cấu giá vốn, trong đó cao su chiếm khoảng 52-60%, do vậy hoạt động kinh doanh của DRC bị ảnh hưởng mạnh bởi giá cao su. DRC chủ yếu mua cao su từ nội địa, còn các nguyên vật liệu khác đều phải nhập khẩu.

NĂNG LỰC TÀI CHÍNH

Tình hình tài chính của doanh nghiệp được nhận định là tương đối lành mạnh. Tốc độ tăng trưởng doanh thu của DRC chỉ đạt 2,6%/năm trong giai đoạn 2014-2017, chủ yếu là do cạnh tranh trong ngành gay gắt, đặc biệt là hàng nhập khẩu từ Trung Quốc, khiến DRC phải giảm giá bán sản phẩm (8-10% trong năm 2016). Đồng thời, biên LNG cũng trong xu thế giảm mạnh từ mức 21.7% năm 2015 chỉ còn 12.5% năm 2017 hiện tại khi chi phí NVL đầu vào tăng và áp lực giảm giá bán, tăng chiết khấu.

DRC có tỷ lệ sử dụng đòn bẩy thấp nhất trong các DN niêm yết, điều này đã giúp sức khỏe tài chính của DRC tốt và ổn định, các chỉ số sinh lời ROA, ROE ở mức cao nhất trong ngành. Tuy nhiên các chỉ số thanh toán nợ ngắn hạn vẫn ở mức thấp.

TRIỂN VỌNG

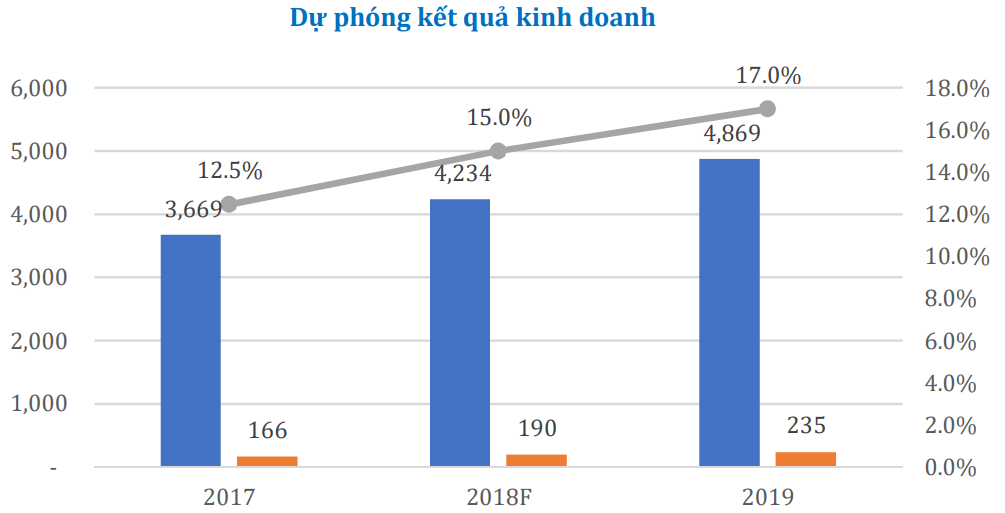

Triển vọng ngắn hạn nhờ vào đà phục hồi của mảng lốp ô tô tải hạng nặng, vì DRC đã kí hợp đồng với nhiều công ty sản xuất ô tô trong nước, trong khi các công ty này lại cần lốp xe sản xuất nội địa để đáp ứng tỉ lệ nội địa hóa tối thiểu 40% nhằm hưởng ưu đãi thuế. Sản lượng lốp radial trong năm 2018 dự báo sẽ tăng 20% so với năm 2017 khi nhà máy radial giai đoạn 2 đi vào hoạt động trong 6 tháng cuối năm, dự kiến công suất sẽ tăng gấp đôi công suất từ 300.000 lên 600.000 chiếc/năm. Tuy nhiên, nhà máy lốp radial tiếp tục lỗ trong năm 2018, khi sản lượng sản xuất năm 2018 ước đạt 430.000 lốp chưa đạt đến điểm hòa vốn (520.000 chiếc/năm), và biên LNG của lốp radial ở mức -1%.

Biên LNG sẽ được cải thiện hơn, ở mức 15% so với mức 12.5% của năm 2017 nhờ vào việc giá cao su đã giảm 24.4% trong 6 tháng đầu năm và dự báo sẽ ổn định ở mức thấp; trong khi giá bán của DRC được duy trì

ĐỊNH GIÁ

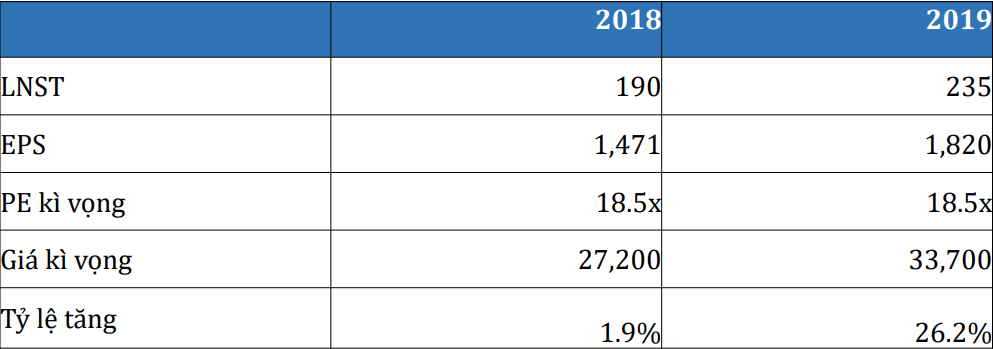

Dựa trên tình hình hoạt động kinh doanh như vậy, chúng tôi ước tính giá trị hợp lí của DRC là 27.200 đồng/cp (+2.9% so với giá đóng cửa ngày 30/8/2018).

Nguồn: HSC

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.

Chứng khoán 123 – Hướng dẫn đầu tư chứng khoán, phân tích cổ phiếu cùng chuyên gia Hướng dẫn Đầu tư Cổ phiếu, Chứng khoán, cách mở tài khoản Chứng khoán. Phân tích cổ phiếu, nhận định Thị trường Chứng khoán hàng ngày. Tư vấn và ủy thác đầu tư chứng khoán.